2019년 말 기준 세계 채권시장의 규모는 약 106조 달러이고 그 중에서도 미국은 약 40%를 차지하고 있다. 그러므로 굳이 채권에 투자하는 사람이 아니더라도 시장의 흐름을 파악하기 위해 채권시장의 자금흐름을 살펴보는 것은 아주 중요하다고 할 수 있다.

채권시장의 자금흐름은 어떻게 살펴 볼 수 있을까? 미국 국채의 종류에는 만기와 이자지급 구조에 따라 Bills(1년 이하), Bonds(2-10년), Notes(10년 이상)로 나뉘는데 이에 대한 설명은 다음에 자세히 해보도록 하고, 오늘은 채권시장의 자금흐름 지표가 되는 미국 국채 수익률을 살펴볼 수 있는 방법을 소개하고자 한다.

어떻게 봐야하는가?

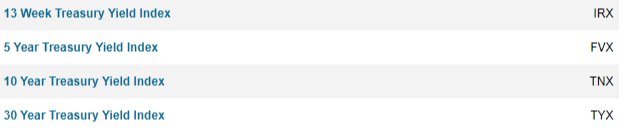

주로 주요 지표를 핸드폰 어플리케이션인 'webull'이나 인터넷 'investing.com' 에서 확인하고는 하는데 여기서는 티커(ticker)라는 특정 명칭을 사용해서 여러가지 주식 종목에 대한 가격이나 지수(index)들을 살펴볼 수 있다. 단순하게 Google에서 티커만 쳐도 해당 종목(지수)에 대한 가격 정보를 편리하게 확인할 수 있다. 그러려면 해당 티커를 알아야하는데, 국채 종류별 티커는 아래와 같다.

경기를 가늠해보기 위해 우리가 주로 봐야할 것은 IRX(13 Week, 3개월물)과 TNX(10 Year, 10년물)이다.

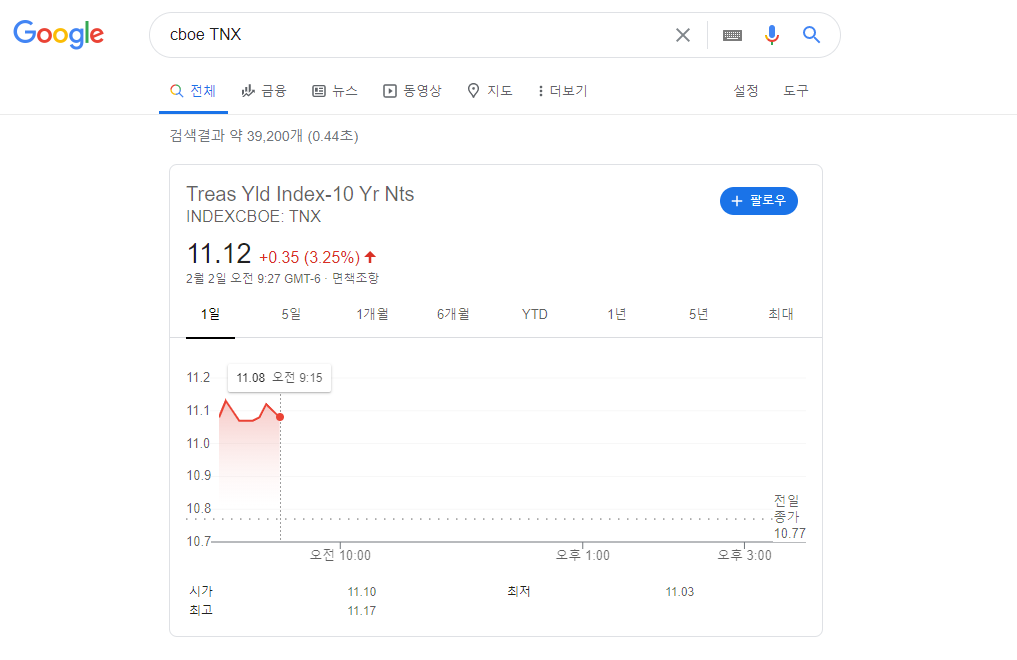

TNX - Treasury Notex Yield Index 10Y

CBOE에서 발표하는 미국 국채(10년 만기)의 가격 지수이다. 구글에 검색하면 아래와 같이 확인할 수 있다.

★ CBOE란?

Chicargo Board Options Exchange의 약자로 '시카고옵션거래소'를 의미한다.

investing.com에서는 위의 티커 대신 US3MT=X(3개월물), US2YT=X(2년물), US10YT=X(10년물)을 사용해서 조회할 수 있다.

무엇을 봐야하는가?

주로 10년물 국채와 단기채인 2년물 또는 3개월물 금리를 비교해보고 이것이 역전되는 것에 따라 경제침체를 가늠해 볼 수 있다. 경기변화에 따라 채권 가격은 변화하는데 예를들어, 증시가 하락하면 안전자산 선호심리 때문에 채권을 찾는 사람들이 많아져서 채권의 가격이 높아진다. 반면에 유동성이 증가해 인플레이션이 발생하면 시장금리가 상승하고 채권의 가격이 떨어지게 된다.

경기침체 조짐이 보이면 단기 채권의 금리가 장기 채권의 금리를 역전(단기채 가격 Down, 장기채 가격 Up)하는 현상이 나타난다. 일반적으로는 단기채권의 금리보다 장기채권의 금리가 높다. 1년 만기 적금보다 10년 만기 적금의 이자율이 높은 것과 같다. 경기불황을 예측한 사람들은 장기국채를 많이 사려고 하고 이에 따라 장기국채의 가격은 오르며, 장기 국채의 금리가 하락한다. 단기 국채는 반대로 가격이 떨어지고 금리가 오른다.

위는 미국 국채 수익률 10년물(장기), 2년물(단기), 3개월물(단기)을 비교한 차트다. 1995~2000년의 닷컴버블에 의한 버블과 경제불황, 2008 서브프라임 모기지 버블과 경제불황 기간에 단기채 금리가 장기채 금리를 웃도는 것을 확인할 수 있고, 2020년 3월까지 역전하던 단기채 금리가 코로나 바이러스(Covid-19)에 의한 경제불황으로 인해 정상화 되면서 장기채 금리 밑으로 하락한 것을 확인할 수 있다.

'재테크 > 경제용어' 카테고리의 다른 글

| 오버슈팅(overshooting) (1) | 2021.08.02 |

|---|---|

| MBS(주택저당증권)이란? (0) | 2021.07.30 |

| ADR과 ADS의 개념과 차이점 (0) | 2021.02.08 |

| 러셀 지수(Russell Index) (0) | 2021.02.06 |

| Sharpe ratio 샤프지수 (0) | 2021.01.25 |